Лестница в небо

Содержание:

- Пример 1. Комплексный финансовый план для семьи

- Инвестиционный план

- Анализ текущей ситуации и рекомендации по её изменению

- Анализ активов и пассивов

- Пример финансового плана кофейни

- Личный финансовый план, пример

- Планирование движения денежных потоков

- Подробный план расчета финансоой части бизнес плана – Правовая помощь юриста

- Что думает о деньгах большинство людей?

- Финансовое планирование и прогнозирование в корпорации

- Что включает финансовый план

- Итоги

Пример 1. Комплексный финансовый план для семьи

Главе семейства Ивановых Виктору и его супруге Олесе по 45 лет. Оба работают менеджерами в крупных московских компаниях. Их сыну Ивану 12 лет.

За несколько лет стабильного высокого дохода их накопления «под подушкой» и частично в банке составили весьма внушительную сумму. Несмотря на их страх перед любыми инвестиционными инструментами, мысль об упущенном доходе, особенно на фоне рекламы некоторых инвестиционных фондов и рынка Forex, стала навязчивой. Но всё же это люди ещё советской закалки и к тому же очень осторожные и недоверчивые, поэтому для начала решили самостоятельно исследовать рынок и обратиться к профессиональным консультантам, чтобы не попасть в финансовую пирамиду. Таким образом, Олеся и Виктор попали в нашу компанию.

Вот их исходные данные для разработки плана:

Инвестиционный план

В таблице, приведённой ниже, мы рассмотрим непосредственно стратегию инвестирования, её влияние на достижения целей семьи.

Инвестиционные операции в таблице отражаются раз в год по итогам каждого года. При этом на практике инвестировать можно в тех месяцах, в которых есть положительная разница между доходами и расходами.Цифры с минусовыми значениями – это изъятие капитала из портфеля инвестиций, положительные – инвестирование.

План накопления капитала, тыс. руб.

Рассмотрим на примере 2013 действия семьи Ивановых по данной таблице:

- На начало года у семьи 2 304 тыс. рублей капитала (колонка 2), накопленных на текущем счёте к началу планирования;

- По итогам года Виктор и Олеся накапливают сумму 1 570 тыс. рублей (колонка 3). Эту же сумму можно увидеть в колонке 8 таблицы «План текущих доходов и расходов». Эти деньги не должны просто лежать – необходимо сделать так, чтобы они приносили дополнительный доход семье, то есть инвестировать.

- Семья распределяет накопленные средства каждый год по консервативным, умеренным и агрессивным инвестициям. При этом:– часть капитала в размере 450 000 рублей необходимо держать на пополняемо-отзывном депозите как страховой резерв на 6 месяцев;– накопления на образование Ивана лучше выделить на ещё один отдельный депозит с возможностью пополнения, открыть его на максимально возможный срок и откладывать на него по 22 тыс. рублей ежемесячно для накопления 1 500 тыс. руб. через 5 лет при ставке 8% годовых.– в расчетах используется доходность вложений от 4 до 15% годовых, при этом среднегодовая колеблется от 5,7 до 9,2% в зависимости от года. (Зависит от наличия крупных изъятий из портфеля при реализации целей, а также корректировки самой стратегии – с увеличением возраста постепенно снижаем риск.)

- После совершения всех вышеперечисленных операций к концу года капитал семьи Ивановых может составить 4 006 тыс. рублей (колонка 10). Из них порядка 450 тыс. рублей в качестве страхового резерва на пополняемо-отзывном депозите, еще около 270 тыс. руб. на выделенном пополняемом депозите для Ивана, остальные инвестированы с разным уровнем риска в сбалансированный портфель инвестиций.

Далее каждый год семье Ивановых необходимо производить действия, указанные в таблице. Нужно иметь в виду, что по факту суммы непременно будут отличаться.

С 2029 года Виктор уходит на пенсию. Таким образом, доходы в виде заработной платы с 2029 года прекращаются, и семья начинает жить на процент от накопленного капитала. Мы видим это в таблице «План текущих доходов и расходов» в строке 2029 года, как отсутствие доходов от текущей деятельности. Видим и в таблице «План накопления капитала» в строке 2029 года, как изъятие капитала для жизни из инвестиционных инструментов.

Стоит также отметить, что в 2027 году за пару лет до выхода на пенсию необходимо скорректировать инвестиционную стратегию на более консервативную, так как Олеся и Виктор уже не могут себе позволить рисковать своим капиталом, как раньше – теперь он их «кормилец». Вы можете видеть в таблице «План накопления капитала» в строке 2027 года эту корректировку: изъятие капитала из агрессивных и умеренных инвестиций в пользу консервативных. С этого момента капитал будет приносить меньший доход, чем раньше – около 5% годовых, но зато более надежно.

Проценты от капитала даже при таком консервативном размещении получаются у семьи Ивановых как раз достаточные для поддержания прежнего уровня расходов для жизни: при размещении накопленного капитала в размере 24 103 тыс. рублей на конец 2028 года под 5% годовых они могут рассчитывать на 100 тыс. рублей пассивного дохода в месяц. При том, что их текущие расходы до выхода на пенсию составляли 74 тыс. рублей в месяц. Поэтому они могут себе позволить, в том числе и ежегодные путешествия, занятия в спортзале и оплату страхования жизни в пользу Ивана, если захотят.

Таким образом будет выглядеть инвестиций в конце 2013 года, если действовать согласно плану:

Стоит отметить, что глава семейства Ивановых – Виктор хотел взять на себя достаточно высокий риск: 60% портфеля агрессивных инвестиций, но в ходе работы мы все-таки решили сократить их долю до 20%.

При этом консервативных инвестиций в портфеле запланировали – 45% и, соответственно 35% умеренных инвестиций.

Итак, подведём резюме разработанному плану:

Личный Финансовый План (ЛФП), составленный с учетом потребностей и пожеланий семьи Ивановых, показал соответствие заявленных финансовых целей их текущим возможностям. Все цели достижимы в обозначенные сроки. Осталось реализовать рекомендации на практике.

Анализ текущей ситуации и рекомендации по её изменению

Финансовая консультация клиента всегда начинается с анализа его текущего финансового состояния. Итак, финансовое состояние наших клиентов достаточно стабильно, хотя стабильность напрямую зависит от получения заработной платы.

Но главное у семьи положительный баланс между доходами и расходами, а также между стоимостью активов и пассивов и, соответственно, реальная возможность использовать его в целях повышения финансового благосостояния в будущем.

Стоит также отметить, что весь доход в семью приносит Виктор, поэтому его жена и сын находятся в абсолютной финансовой зависимости от него. В данном случае мы рекомендуем обязательно застраховать жизнь основного кормильца семьи от таких рисков, как «потеря трудоспособности» и «смерть» в пользу иждивенцев.

В целом защита личного финансового плана, складывается из трёх основных моментов: пенсионные накопления; страхование жизни и нетрудоспособности и наличие резерва денежных средств. В данном случае она реализована частично в виде медицинского страхования по месту работы и наличия резерва денежных средств (наличные и счета в банках), которые являются финансовым буфером на случай непредвиденных обстоятельств. Но медицинская страховка опять же полностью зависит от работодателя – стоит это иметь в виду при смене места работы. Страховой резерв в размере 6 ежемесячных сумму расходов стоит разместить на депозитном счёте, чтобы он приносил пусть небольшой, но доход.

Пенсионные накопления – совершенно открытый на сегодняшний день для семьи Ивановых вопрос. Виктору и Олесе необходимо задуматься о нём уже сейчас. При наличии приличного дохода и положительного баланса денежных потоков, Виктор и Олеся сегодня не достаточно эффективно используют эту разницу для формирования своего благосостояния и финансовой независимости в будущем. Для закрытия данного вопроса можно рассмотреть английский способ инвестирования капитала через страховую компанию и сформировать долгосрочный портфель инвестиций.

Если посмотреть на баланс активов и пассивов семьи, то мы также увидим, что средневзвешенная стоимость пассивов семьи (кредитов в данном случае) выше стоимости активов (текущие счета, наличные): 10,5% против 1% годовых. То есть, грубо говоря, у семьи Ивановых убыток в размере 9,5% годовых. Конечно, в абсолютном выражении они его не замечают, так как сумма активов намного превышает сумму пассивов, тем не менее, данное соотношение доходности нельзя назвать эффективным. Здесь первоочередными рекомендациями могут быть:

- досрочное гашение кредитов

- избавление от самых низкодоходных активов

В данном случае можно остановиться на последнем варианте, так как кредит у Виктора с Олесей «недорогой» и осталось платить всего 5 месяцев. Кроме того, стратегия инвестирования, разработанная далее для семьи, нацелена на получение сопоставимой и даже чуть бОльшей доходности в более стабильной валюте.

И в завершение, я предлагаю подумать об образовании Ивана. Бесплатное высшее образование уходит в прошлое, поэтому лучше позаботиться о решении данного вопроса заранее. Если вопрос об образовании будет решён иным способом, в любом случае стартовый капитал для жизни Ивану не помешает.

Итак, давайте посмотрим, что получается.

Анализ активов и пассивов

По результатам составления таблицы доходов и расходов у вас должно появиться два числа – общие доходы и расходы. Часто бывает так, что эти цифры не соответствуют вашему реальному финансовому положению. К примеру, годовые доходы могут существенно превосходить расходы, а по факту свободных денег практически нет. В этом случае нужно тщательнее поработать над списком пассивов и подумать, что конкретно вы не включили в правый столбец вашей таблицы. Реальный результат, как правило, – это соизмеримые цифры доходов и расходов.

Если вам не удалось найти, в чём же вы ошиблись, тогда сделайте следующее. В течение месяца записывайте подробно все ваши расходы, а в конце месяца подведите итоги. Вероятнее всего, вы найдёте упущенную статью вашего баланса.

Когда цифры получились более-менее реальные, ответьте себе на вопрос, что конкретно вас не устраивает в актуальном финансовом положении. Подумайте, какие статьи расходов вы можете сократить за счёт экономии или полного их исключения. К примеру, вы заметили, что львиную долю доходов тратите на еду в ресторанах. В этом случае продумайте, как вы можете сэкономить. Быть может, есть смысл чаще обедать дома или брать еду с собой на работу, чтобы не тратиться на общепит.

Вторым этапом проанализируйте ваши доходы. Не стоит сразу же искать методы их увеличения. Лучше воспользуйтесь правилом, известным среди инвесторов как «заплати себе».

Пример финансового плана кофейни

Планируя финансовую модель кофейни, необходимо учесть, что рентабельность будет зависеть от места расположения, цен, качества обслуживания, а также предоставляемых услуг.

Таблица 3 – Показатели финансовой эффективности кофейни за первый год

Рассмотрим пример финансовой модели, когда для открытия кофейни есть 1 млн руб. собственного капитала и 12 млн заемного, который нужно выплатить в течение года с процентами в размере 18%. Прогноз делаем на два года, поскольку проект должен окупиться уже через год.

| Показатели | Всего |

|---|---|

| Чистая прибыль (тыс. руб.) | 2668 |

| Собственные средства (тыс. руб.) | 1000 |

| Рентабельность продукции (%) | 25 |

| Рентабельность общих вложений) (%) | 121 |

| Рентабельность вложений собственных средств (%) | 267 |

Таблица 4 – Финансовые показатели на второй год

| № | Статьи расходов и доходов кофейни | Всего, тыс. руб. |

|---|---|---|

| 1 | Выручка от реализации | 17927 |

| 2 | НДС на поступления от реализации | 2734 |

| 3 | Выручка от реализации без НДС (1-2) | 15192 |

| 4 | Переменные затраты: | |

| 4.1 | Прочие переменные затраты с НДС | 6909 |

| 4.2 | в том числе НДС | 1054 |

| 4.3 | Прочие переменные затраты без НДС | 5855 |

| 4.4 | З/п производственного персонала | 1200 |

| 4.5 | Начисления на з/п произв. персонала | 410 |

| 4.6 | Всего без НДС (4.3+4.4+4.5) | 7466 |

| 5 | Маржинальная прибыль (3-4.6) | 7726 |

| 6 | Постоянные затраты: | |

| 6.1 | Аренда | 1800 |

| 6.2 | в том числе НДС | 274 |

| 6.3 | Коммунальные платежи | 384 |

| 6.4 | в том числе НДС | 58 |

| 6.5 | Амортизация | 181 |

| 6.6 | Ремонт | 264 |

| 6.7 | в том числе НДС | 40 |

| 6.8 | Транспорт | — |

| 6.9 | в том числе НДС | — |

| 6.10 | — | |

| 6.11 | в том числе НДС | — |

| 6.12 | Проценты по кредитам | — |

| 6.13 | З/п админ. персонала | 720 |

| 6.14 | Начисления на з/п админ. персонала | 246 |

| 6.15 | Прочие расходы | 54 |

| 6.16 | в том числе НДС | 8 |

| 6.17 | Всего постоянных расходов | 3650 |

| 6.18 | НДС в постоянных расходах | 381 |

| 6.19 | Всего постоянных расходовбез НДС (6.17-6.18) | 3269 |

| 7 | Прибыль до уплаты налогов (5-6.19) | 4457 |

| 8 | Налог на имущество | — |

| 9 | НДС (2-4.2-6.18) | 1298 |

| 10 | Налогооблагаемая база для налога на прибыль (7-8.1) | 4457 |

| 11 | Налог на прибыль | 891 |

| 12 | Чистая прибыль (9-10) | 3565 |

Таблица 5 – Движение денежных средств на второй год

| № | Доходы и расходы кофейни | Всего, тыс. руб. |

|---|---|---|

| 1 | Денежные средства на начало периода | 3520 |

| 2 | Средства для финансирования (собственные, займы, кредиты) | 3520 |

| 3 | Поступления от реализации | 17927 |

| 4 | Итого поступления (2+3) | 21448 |

| 5 | Расходы организационного периода в том числе: Капитальные затраты Организационные расходы |

— — — |

| 6 | Переменные затраты в том числе: Прочие переменные расходы З/п производственного персонала |

8109 6909 1200 |

| 7 | Постоянные затраты, всего в том числе: Аренда Коммунальные расходы Транспорт Ремонт Реклама З/п админ. персонала Прочие расходы |

3222 1800 384 — 264 — 720 54 |

| 8 | Всего налоги НДС Налог на прибыль З/п наемным работникам |

2630 1082 891 656 |

| 9 | Выплаты по кредитам и займам | — |

| 10 | Всего расходов (5+6+7+8+9) | 13963 |

| 11 | Денежные средства на конец периода(1+4-10) | 7485 |

Проанализировав показатели, видим, что за первый год прибыль составила 2668 тыс. руб., а за второй год – 3565 тыс. руб. Проект кофейни рентабельный и имеет право на существование.

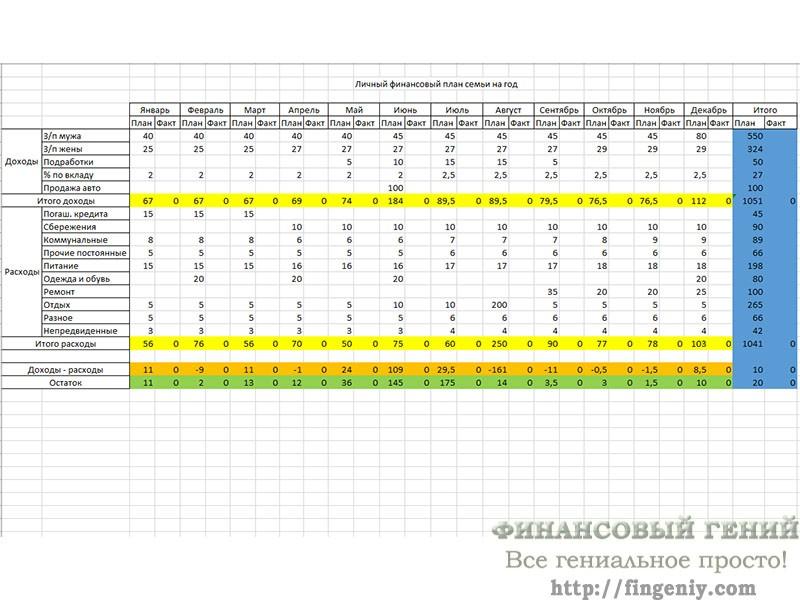

Личный финансовый план, пример

А теперь давайте рассмотрим, как составить финансовый план на год на примере. Все то, о чем я писал выше, я превратил в реальные цифры в тыс. ед. и составил в Excel таблицу с формулами подсчета, которую и предлагаю вашему вниманию (кликните по изображению, чтобы увеличить):

Заметьте, что в финансовом плане на каждый месяц и на год в целом я сделал 2 колонки: план и факт. План мы заполним сразу, а факт будем вносить по мере реализации задуманного. Так мы всегда, на каждом этапе будем видеть, насколько мы «вписываемся» в запланированный бюджет, в свой финансовый план.

В примере рассматриваем обычную семью, в которой основным доходом мужа и жены является заработная плата. Согласно имеющимся прогнозам, планируется ее небольшое постепенное повышение, а также в декабре муж традиционно получает большую премию (почти двойную зарплату). Все это вносим в личный финансовый план. Также семья имеет депозит в банке, с которого получает небольшой пассивный доход и который планирует пополнять накапливающимися сбережениями, небольшие подработки летом, и в июне планирует продать старый автомобиль. Все эти направления доходов тоже вносим в финансовый план на год, и подбиваем итог по доходам.

После этого начинаем планирование расходов. Как я уже писал, делаем это в порядке приоритетов, и сравнивая с данными прошедшего года. В данном случае мы в первую очередь планируем оставшееся погашение кредита (для этого нам достаточно будет первых трех месяцев), далее — ежемесячное создание сбережений

Также нам важно в конце года сделать небольшой ремонт (разобьем затраты на него на 4 месяца), а в августе семья планирует потратить крупную сумму на отпуск — ее тоже вписываем сразу (если не будет «вписываться» — далее можно корректировать)

Затем начинаем планировать все текущие расходы: коммунальные, питание, разное. В начале года планируем на эти статьи затрат примерно столько, сколько у нас уходило в последние месяцы прошлого года, затем постепенно увеличиваем суммы с поправкой на инфляцию. Коммунальные в отопительный сезон планируем больше, летом — меньше, учитываем предстоящее повышение тарифов.

Добавляем обязательные непредвиденные расходы (если их не будет — отлично, наш финансовый план перевыполнится, но если возникнут — средства на них всегда будут в наличие), оставляем небольшие ежемесячные расходы на отдых и развлечения. Нам осталось запланировать покупку одежды и обуви: планируем это на те месяцы, которые позволяют это сделать, в которых минимальны расходы по другим статьям и образуется большой накопительный остаток.

Все, наш личный финансовый план на год готов! Чтобы его составить, мне понадобилось не более получаса. Далее остается следовать намеченному плану, вносить фактические данные по итогам каждого месяца, взятые из домашней бухгалтерии, и реализовывать поставленные финансовые цели.

Реализовав свой личный финансовый план в примере, наша гипотетическая семья в следующем году:

- Полностью рассчитается с кредитом (45 тыс. ден. ед.);

- Увеличит свои сбережения (на 90 тыс. ден. ед.);

- Сделает ремонт (на 100 тыс. ден. ед.);

- Съездит отдохнуть в отпуск (на 200 тыс. ден. ед.);

- Пополнит запасы одежды и обуви (на 80 тыс. ден. ед).

При этом у нее всегда будут необходимые средства на питание, коммунальные услуги и прочие текущие расходы. В конце года образуется положительный остаток 20 тыс. ден. ед. А при отсутствии непредвиденных расходов финансовый план будет даже перевыполнен (дополнительно высвободится еще до 42 тыс. ден. ед.).

Теперь вы знаете, как составить финансовый план на год. Вы можете делать это, как я, в Excel или другом табличном редакторе (это удобно, т.к. можно забить все необходимые формулы для автоматизации подсчетов), в своей программе для домашней бухгалтерии, даже просто на бумаге, если все перечисленное выше для вас тяжело. Просто в этом случае придется потратить больше времени на подсчеты, но финансовый план все равно будет создан.

Желаю вам успешного финансового планирования, а главное — успешной реализации составленного финансового плана

Помните, что планировать финансы — всегда лучше, чем не планировать: так вы сможете достичь большего, затратив меньше, реализовать свои финансовые цели, быстрее рассчитаться с долгами, быстрее создать необходимые накопления, систематизировать и упорядочить личные финансы и семейный бюджет, исключить ситуации нехватки денег на что-то важное и необходимое

Присоединяйтесь к числу постоянных читателей Финансового гения, и получайте еще больше полезной информации, которая научит вас грамотно обращаться с личными финансами. До новых встреч на страницах сайта!

Планирование движения денежных потоков

Планирование движения денежных потоков включает в себя прогноз поступления денежных средств из всех источников, это не только может быть доход от реализации, но и проценты от продажи акций или же сдачи в аренду земли.

При прогнозировании движения средств, учитываются следующие аспекты:

- общая сумма денежных средств, вложенных в открытие бизнеса;

- активы и пассивы фирмы;

- прогноз прибыли (доход от продаж и процентов от сдачи в аренду) и убытков (расходы на материалы и оплату труда рабочих, занятых по трудовому договору, инфляция, выплата процентов по займу);

- оценка финансовой эффективности.

При планировании эффективности все денежные расходы и доходы дисконтируются и приводятся к текущей стоимости.

Таблица 1 — Пример планирования денежных средств

| Показатель | 1-ый год | -ый год | 3-ый год | 4-ый год | 5-ый год |

|---|---|---|---|---|---|

| Наличные деньги | х | х | х | хх | ххх |

| Приход денег | |||||

| Выручка от продаж | х | х | хх | ххх | ххх |

| Выручка от продажи акций | хх | х | |||

| Итого по доходам | |||||

| Расход денег | |||||

| Операционные затраты | |||||

| Оплата з/п | |||||

| Сырье | |||||

| Прочие затраты | |||||

| Капиталовложения | |||||

| Выплата процентов по займу | х | хх | хх | х | |

| Погашение кредиторской задолженности | х | х | х | х | х |

| Уплата налогов на прибыль | хх | ||||

| Итого по расходам | |||||

| Итого денежные средства |

Делая прогноз, важно учесть такие аспекты, как темп инфляции (при этом учитывается оптимистический и пессимистический варианты) и риски. Деятельности фирмы может зависеть от:

Деятельности фирмы может зависеть от:

- коммерческого риска (включает такие аспекты, как проблемы со сбытом товара или деятельность конкурентов);

- финансового риска (включает такие аспекты, как недостаточное финансирование проекта, невозможность вернуть заемные средства);

- производственного риска (включает такие аспекты, как плохое оборудование, низкое качество продукции) и являющегося частью инвестиционного риска для инвесторов.

Баланс активов и пассивов составляется на основании подсчета чистой прибыли и оборотов денежных средств.

Подробный план расчета финансоой части бизнес плана – Правовая помощь юриста

Обратите внимание, что сумма текущих затрат здесь выше, чем планировалось в описательной части бизнес-плана. Там – 63 000 руб., здесь – 74 000 руб

Разница возникла из-за налогов на зарплату, неучтенных в описательной части.

Это пример того, как могут отличаться цифры еще на этапе планирования. Все предвидеть, запомнить и учесть невозможно! В строке № 23 «Разное» в феврале проходит сумма в 300 000 руб. – это закупка оборудования.

В марте доходов не ожидается, так как в феврале была получена предоплата на проведение двух мероприятий – одного в феврале, другого в марте. Соответственно в строке 30 возникает убыток в размере 88 000 руб., но деньги еще остаются.

В апреле администрация района не планирует никаких праздников. Следовательно, и у нас не ожидается поступлений – одни затраты. Убыток составит 70 500 руб. Ожидается минусовое сальдо в размере 45 500 руб.

Те же различия могут присутствовать и в финансовых разделах подобных планов, однако, как правило, процесс написания данной главы может быть разделен на несколько главных этапов, а именно:

- Расчетные нормативы;

- Общепроизводственные расходы;

- Смета затрат и подсчет себестоимости товара или услуги;

- Отчет о главных финансовых потоках;

- Отчет о прибылях и убытках;

- Ориентировочный финансовый баланс проекта;

- Анализ основных финансовых показателей;

- Описание способа (способов) финансирования.

Структура финансового плана бизнес-плана 1.

Финансовый план бизнес плана: подробный расчет

Данный пункт должен быть описан максимально детально, так как он позволяет определить финансовую перспективность и эффективность инвестиций.

Если бизнес-проект предполагает производство определенной продукции, затраты на его организацию и осуществление должны покрываться при помощи начальных оборотных средств, которые тоже являются частью инвестиционных издержек.

При этом также нужно учитывать общие объемы производства и уровни продаж за конкретный период времени (к примеру, месяц или год). 4. Отчет о главных финансовых потоках В данный пункт входит описание всех денежных потоков.

Раздел бизнес-плана: финансовый план

Только вам решать, что вы туда внесете или не внесете. В представленном образце нет строки «Налоги» (налог на прибыль, НДС и др.).

Подразумевается, что налоги будут отражены в строке «Разное». Лучше выделить для них отдельную строку. Налоги – это убытки, об этом иногда забывают.

Можно отдельно вынести строку «Мобильная связь». Делайте как вам удобнее. Отнеситесь к финансовой части бизнес-плана максимально скрупулезно и ответственно.

Деньги – бензин бизнеса, без них не поедешь. Кроме всего прочего, финансовый расчет покажет вам ожидаемый уровень дохода от бизнеса.

Он может оказаться слишком низок для вас.

Что думает о деньгах большинство людей?

О накоплениях:

- Я постоянно работаю, а деньги всё равно утекают сквозь пальцы. Видимо, это нормально.

- Зачем экономить? Один раз живём! На квартиру я всё равно 10 лет копить буду.

- Пока я зарабатываю, надо пожить в удовольствие. О пассивном доходе подумаю ближе к пенсии.

О доходах:

- Чтобы нормально зарабатывать, надо сидеть в офисе 24 часа в сутки.

- Я ни на что не влияю, у нас в организации карьера строится только у родственников начальства.

- Я вот-вот начну зарабатывать больше, тогда-то и решатся проблемы с деньгами.

Об инвестициях:

- Инвестирование – это развлечение для богатых.

- Инвестировать можно, когда есть пара свободных миллионов.

- Инфляция съест всю прибыль!

- На инвестициях можно заработать, но только не в России. Ничего в этом не понимаю.

- Надо же иметь экономическое образование, да?

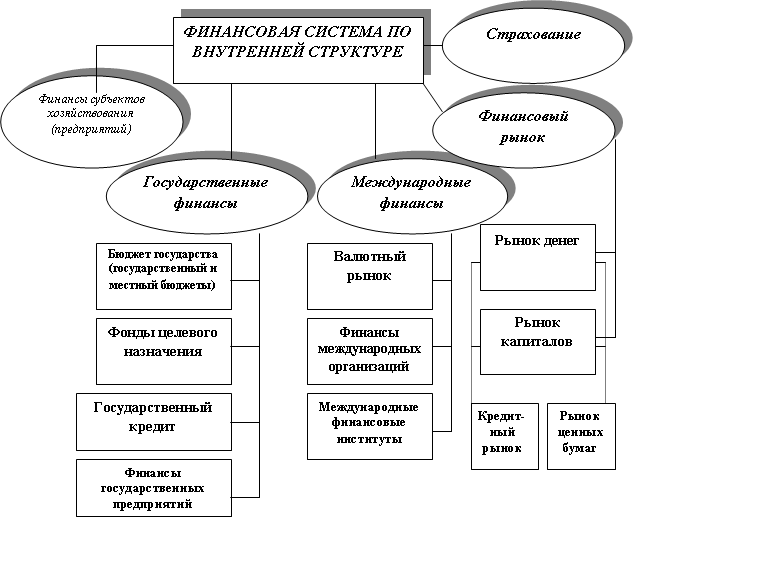

Финансовое планирование и прогнозирование в корпорации

- Понятие и сущность финансового планирования

- Принципы финансового планирования организации

- Сущность процессов финансового планирования

- Задачи финансового планирования

- Этапы финансового планирования

-

Финансовое прогнозирование

1. Понятие и сущность финансового планирования

Финансовое планирование — инструмент управления финансами предприятия.

Финансовое планирование — это планирование всех доходов и направлений расходования денежных средств для обеспечения развития организации. Основными целями этого процесса являются установление соответствия между наличием финансовых ресурсов организации и потребностью в них, выбор эффективных источников формирования финансовых ресурсов и выгодных вариантов их использования.

В процессе финансового планирования устанавливается оптимальная пропорция между финансовыми и материальными ресурсами. Финансовое планирование в организациях взаимосвязано с планированием хозяйственной деятельности и строится на основе показателей производственного плана (объема производства, реализации, сметы затрат на производство, плана капитальных вложений и т. д.). В процессе составления проекта финансового плана осуществляется критический подход к показателям производственного плана, выявляются и используются неучтенные в них внутрихозяйственные резервы и пути более эффективного использования производственной мощности предприятия, более рационального расходования материальных ресурсов, повышения качества продукции, расширения ассортимента и др. Вместе с тем финансовое планирование призвано определить оптимальные пропорции в сфере финансовых отношений, т. е. обеспечить рациональное соотношение между объемом, темпами роста производства и финансовыми ресурсами предприятия, между бюджетными, собственными и кредитными ресурсами, направляемыми на расширение производства.

Финансовое планирование осуществляется посредством составления финансовых планов разного содержания и назначения в зависимости от задач и объектов планирования. Исходя из этого финансовые планы следует разделить на долгосрочные, текущие и оперативные.

В долгосрочном финансовом плане определяются ключевые финансовые параметры развития организации, разрабатываются стратегические изменения в движении ее финансовых потоков. В текущем финансовом плане все разделы плана развития организации увязываются с финансовыми показателями, определяются влияние финансовых потоков на производство и продажу, конкурентоспособность организации в текущем периоде. Оперативный финансовый план включает краткосрочные тактические действия — составление и исполнение платежного и налогового календаря, кассового плана на месяц, декаду, неделю.

Задачи финансового планирования:

- выявление резервов увеличения доходов организации и способов их мобилизации;

- эффективное использование финансовых ресурсов, определение наиболее рациональных направлений развития организации, обеспечивающих в планируемом периоде наибольшую прибыль;

- увязка финансовых ресурсов с показателями производственного плана организации;

- обеспечение оптимальных финансовых взаимоотношений с бюджетом, банками и другими финансовыми структурами.

Объектами финансового планирования являются:

- движение финансовых ресурсов;

- финансовые отношения, возникающие при формировании, распределении и использовании финансовых ресурсов;

- стоимостные пропорции, образуемые в результате распределения финансовых ресурсов.

Что включает финансовый план

Финансовый план – это структурированная стратегия по выполнению финансовых целей. Это путеводитель, который помогает накопить на мечту или улучшить финансовую ситуацию.

Составление финансового плана – трудоёмкая задача. Однако, один раз составив такой план и оценив то, как такая стратегия упрощает жизнь, сложно отказаться от этой практики.

Как правило, финансовый план включает в себя следующее:

- финансовые цели;

- финансовые показатели, в том числе доходы, расходы и «свободные» средства;

- сколько человек может откладывать на достижение цели и как часто;

- риски, которые могут помешать достигнуть цели;

- выбранные способы накопления и защиты капитала от рисков.

Итоги

На пути к финансовой независимости важен первый шаг. Финансовый план, пример которого вы только что увидели, на первый взгляд, простая вещь. Но она поможет вам:

- Провести аудит своего финансового положения;

- Найти слабые места вашего баланса и устранить их;

- Начать вкладывать деньги не в пассивы, которые делают вас беднее, а в активы.

Если вы человек семейный, то тогда вам нужно составить финансовый план семьи по примеру, приведённому выше. Для эффективной реализации плана не будет лишним ознакомить с ним всех членов вашей семьи, чтобы они поддержали вас и следовали плану вместе с вами.

Всем профита!

27.04.2017