Кризис 2008 года

Содержание:

- Ипотечный кризис в США

- Последствия финансового кризиса 2008 года

- Список экономических кризисов в России

- Причины мирового кризиса глобального характера

- Как распространялось явление

- Как кризис ударил по простому россиянину

- Пониженные требования к заемщикам

- Причины и последствия финансовых кризисов

- ↑ Последствия для мировой финансовой системы

- Мировой экономический кризис и Россия

- Последствия кризиса 2008 года для мировой экономики

- Крах крупнейших инвестиционных банков США

- Предпосылки

- Последствия «великой рецессии»

- Финансовый кризис 2008 года в разных странах мира

Ипотечный кризис в США

Именно падение рынка недвижимости в и связанных с ним ценных бумаг принято считать «стартом» мирового финансового кризиса. К плачевному результату привели два фактора:

1. Снижение требований к заемщикам

В США в течении долгого времени объем ипотечных займов с высокой степенью риска не превышал 8%, но с 2004 по 2006 год вырос до 20% (а в некоторых регионах даже выше). Рост был обусловлен следующими причинами:

- В США кредиты обычно покрывают 120-130% стоимости недвижимости, когда как, например, в России, заемщик может рассчитывать максимум на 80-85%. Для банка такой кредит изначально убыточен: в случае отчуждения вернуть полную сумму практически невозможно, особенно при росте инфляции.

- Предоставление кредитов заемщикам с короткой кредитной историей или вообще без нее. Такие кредиты называют субстандартными, и их доля в общей сумме невыплаченных обязательств к 2008 году составляла 25% от общего числа, а в Калифорнии и Флориде − до 40%. Конкуренция между банками привела к тому, что условия по субстандартным были гораздо выгоднее, чем по обычным кредитам государственных ипотечных агентств. Наиболее распространенные: кредиты с плавающей ставкой, зависящей от значения LIBOR и с уплатой в течении определенного периода только процентов.

- Постоянный рост цен на недвижимость и легкость получения займа создали ситуацию, когда заемщик рассматривает недвижимость исключительно как объект дальнейшей перепродажи или пролонгации кредита на большую сумму с выгодой для себя. Процедура погашения при этом вообще не рассматривается.

2. Спекуляции с ипотечными ценными бумагами

Классическая модель предусматривает, что банк предоставляет заем и несет все связанные с ним риски. В начале 80-х годов прошлого века была разработана процедура секьютеризации – объединения нескольких кредитов с низким уровнем риска в одну производную ценную бумагу (дериватив) для продажи инвесторам. Идея первоначально использовалась только государственными агентствами, предоставляющими инвесторам гарантии в случае неплатежей по ипотечным закладным.

В конце 90-х секьютеризацию стали проводить и частные банки, имевшие большие объемы выданных кредитов. На тот момент особенности американского законодательства не предусматривали жесткого контроля для частных компаний и самым популярным новым деривативом стали обеспеченные залогом ипотечные долговые обязательства (CDO), которые оценивались ведущими рейтинговыми агентствами S&P 500 и Moody’s как бумаги с низким уровнем риска.

CDO быстро превратились в популярный инструмент биржевых спекуляций, а постоянный рост котировок требовал постоянных новых эмиссий. Появились CDO, в основе которых были закладные с высокой степенью риска, но даже такие «мусорные» бумаги пользовались огромным спросом и пакеты крупнейших инвестиционных банков, таких как Merrill Lynch, составляли миллиарды долларов. Как выяснилось в ходе последующего расследования ФБР и Комиссии по ценным бумагам, кредитные агентства ставили высокие рейтинги заведомо убыточным пакетам CDO.

Рост цен и количества субстандартных кредитов закономерно привел к увеличению объема неплатежей, который к 2008 году подошел к критической отметке и фондовый рынок уже не мог поддерживать искусственно раздутый курс CDO. Кризис 2008 года стартовал.

Последствия финансового кризиса 2008 года

Около миллиона американцев были вынуждены отдать залоговую жилую недвижимость кредиторам, около 100 тысяч семей остались без собственного жилья. Перенасыщение рынка недвижимости привело к спаду строительного сектора, ранее демонстрировавшего бурный рост и поддерживавшего национальную экономику.

Закрытие банков привело к увольнению персонала. Следом за ипотечным просел рынок автокредитования, что привело к обвалу объемов продаж автомобилей и уменьшению их производства как в США, так и странах-экспортерах авто. Кризис в банковском секторе привел к снижению объемов кредитования реальной экономики, спаду производства в других промышленных отраслях (помимо автомобилестроения).

Миллионы граждан в США потеряли работу. Банковские сбережения и пенсионные накопления американцев уменьшились на $2,5 млрд., общий размер потерь личных средств с учетом отчуждения собственности и принудительных взысканий оценивается в почти $8 трлн. Падение благосостояния населения негативно отразилось на производстве товаров повседневного потребления и сфере услуг.

Согласно заключению Вашингтонского института международных финансов, по итогам 2007 — первой половины 2008 года убытки мировой банковской системы достигли примерно $390 млрд., притом свыше половины пришлось на Еврозону. Капитализация компаний США резко снизилась на 30-40%, стран ЕС — на 40-50%. На 10% уменьшился объем мировой торговли.

О том, что их страны попали в рецессию, официально объявляли власти Канады и Японии. Отголоском кризиса 2008 года стала последующая дефолтная ситуация с Грецией, вызвавшая головную боль в Европе.

Список экономических кризисов в России

Ниже я приведу список значимых экономических и финансовых кризисов в новейшей истории России:

- 1857 — 1858, первый мировой экономический кризис оказал значительное воздействие и на Российскую экономику. Отдельно стоит отметить, что его последствия были осложнены неудачной Крымской войной.

- 1904-1909 года. Экономический кризис вызванный русско-японской войной.

- 1920-1921 года. Кризис военного коммунизма. Смена экономической системы страны после Гражданской войны не принесла практические плоды. Справедливость была только в умах, а все практические действия приводили к голоду. Новая Советская Россия стала политически и экономически изолированна.

- 1923 год. Кризис «ножницы цен». Заключался в дисбалансе цен между сельхозпродукцией и промышленными товарами.

- 1991 год. Развал СССР. Переход к рыночным принципам функционирования экономики разрушил и так плохо сбалансированную экономику позднего СССР.

- 1998 год — Российский финансовый кризис. Кризис считается наиболее тяжелым в современной России. Однако его последствия страна быстро пережила. Причина кризиса неумелое управление рыночной экономикой и чрезмерное использование ГКО. Новые ГКО использовались для погашения предыдущих. В конечном счете это привело к дефолту. Также считается, что ситуацию осложнили низкие цены на нефть и азиатский кризис.

- 2008-2009 — Мировой финансовый кризис. Кризис который начался не в России, однако оказал сильное влияние на ее экономику. Началось все с США и ипотечного кризиса на их рынке.

- 2014 -2015 годы — Российский валютный кризис. Кризис который возник из-за конфликта на Украине, последующих санкций со стороны западных «партнеров», а также большого количество валютных займов со стороны крупных российских компаний. Все это привело к резкому ослаблению рубля и падению ВВП страны.

- Кризис 2020 года. На данном этапе сложно оценить последствия начинающегося кризиса для России. На данном этапе наибольший эффект имеют негатив от расторжения сделки с ОПЕК +, нежели паника от . Раскол ОПЕК + привел к резкому снижению стоимости нефти (более 30%) и значительному ослаблению валюты. Учитывая эти и остальные негативные факторы, в первую очередь замедление экономики из-за реакции на коронавирус, можно с уверенностью ожидать спад в нефтяной отрасли и рецессию в экономике России на 1 и 2 кварталы 2020 года.

А на этом сегодня все про экономические и финансовые кризисы в России и в мире. Надеюсь текущий кризис 2020 надолго не затянется и мы из него благополучно выйдем. Всем успехов и удачи, до новых встреч на страницах проекта Тюлягин!

Причины мирового кризиса глобального характера

В 2008-2009 кризис охватил практически все отрасли деятельности государств, в особенности нефтяную и те, которые имели непосредственное отношение к промышленным ресурсам. На нет был сведен тренд, который успешно рос, начиная с 2000 года. Цены на агропромышленные товары и «черное золото» росли. Стоимость одного барреля нефти достигла пика в июле и остановилась на показателе 147 долларов. Больше этой стоимости цена топлива никогда не поднималась. С ростом цен нефти выросли цены на золото, что уже сформировало подозрения инвесторов в неблагоприятном исходе ситуации.

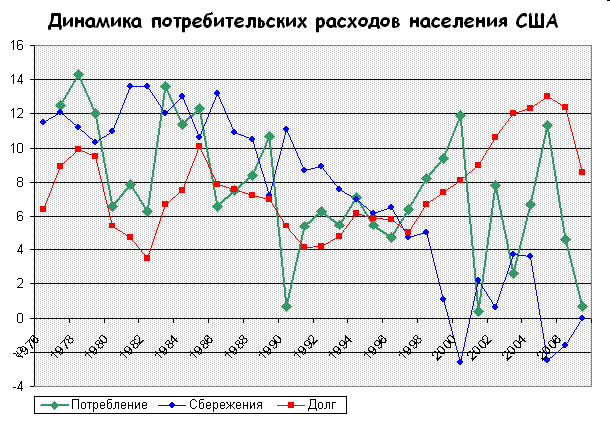

За 3 месяца стоимость нефти упала до 61 доллара. С октября по ноябрь наблюдалось еще одно снижение цен на 10 долларов. Падение стоимости горючего стало первопричиной снижения индексов и уровня потребления. В этот же период на территории США начался ипотечный кризис. Банки выдавали людям средства на покупку жилья в размере 130% от их стоимости. В результате снижения уровня жизни, заемщики не сумели выплатить долги, а залоговое имущество не перекрывало долг. Вклады граждан США просто таяли на глазах. Последствия кризиса 2008 наложили отпечаток на большую часть американцев.

Как распространялось явление

Финансовый кризис 2008 года мгновенно поглотил развитые страны мира. В период, царивший до этой даты, мировая торговля стабильно росла. Средний темп составлял около 8.74%. Но как только объёмы банковского кредитования резко свернулись, а спрос на услуги и товары не то что упал, а обрушился – показатели сократились до 2.95%. После чего, спустя год, зафиксировалось дополнительное падение ещё на 11.89%.

Всё это привело к тому, что 08.10.2008 все ведущие центральные банки мира пришли к беспрецедентному решению – снизить свои процентные ставки. Исключение составили лишь Россия и Япония. Данный шаг был расценен, как окончательное признание краха экономики.

Спустя два дня в Вашингтоне состоялось собрание министров финансов и глав центральных банков Японии, Франции, США, Канады, Италии, Германии и Великобритании. В ходе их совещания был утверждён антикризисный план. Было решено предпринять «исключительные и неотложные действия». Более того, план предусматривал задействование любых имеющихся средств для поддержания системно важных финансовых институтов.

Затем, 14.11.2008, лидерами стран Группы двадцати был организован антикризисный саммит. В ходе этого собрания приняли декларацию, в которой содержались общие принципы реорганизации финансовых институтов мирового значения и рынков в целом.

Через три недели Банк Англии и ЕЦБ значительно снизили процентные ставки, поскольку угроза дефляции назревала всё стремительнее. И вскоре появились плохие новости. Оказалось, что ВВП еврозоны за второй и третий квартал 2008 года уменьшился на 0.4%. Это значило, что экономику Европы впервые за последние 15 лет настигла рецессия.

Как кризис ударил по простому россиянину

Простой россиянин ощутил влияние кризиса после второй волны санкций. Импорт некоторых продуктов в Россию оказался под запретом, а цена на полученный до этого товар взлетела на 20-30%. Автолюбители пострадали от повышения стоимости на бензин, стоимость 1 литра топлива выросла почти на 10%.

В связи с обесцениванием рубля, значительно повысились расценки на зарубежные курорты. В плюсе остались только держатели облигаций и валюты иностранных государств.

Россияне для сохранения капитала начали вкладывать сбережения в недвижимость. В связи с этим возросло количество ипотечных кредитов, что позволило многим банкам поддержать своё финансовое состояние на рынке.

Пониженные требования к заемщикам

Для многих переломным стал именно 2008. Кризис во многом был обусловлен ипотечным обвалом. Его причиной были, так называемые кредиты subprime. Они отличались своими лояльными требованиями к клиентам. Это повлияло на следующие события:

- Рост ипотечных займов с высокой степенью риска. До введения этой программы он еле достигал планки в восемь процентов. За два года после появления «ненадежных» кредитов число увеличилось втрое.

- В США нормой считалось покрытие кредитом стоимости недвижимости более чем на сто двадцать процентов. В это же время, например, для Российской Федерации данный показатель держался на уровне восьмидесяти процентов. В сравнении можно сказать, что заведомо известна убыточность данной программы для финансовой организации. Вернуть свои финансы банк не сможет, особенно в случае появления инфляционных процессов.

- Лояльные требования к заемщикам выражались в возможности отсутствия кредитной истории.

- Во времена кризиса общая численность подобных кредитов составляла четверть от всего объема. В отдельных регионах эта цифра достигала сорока процентов.

- Финансовые организации настолько были увлечены реализацией подобных программ, что конкуренция по этой линии была неимоверной. Она даже превышала соперничество по классическим видам кредитов.

- Самым популярным типом такого кредита были займы, отличительным признаком которых была плавающая ставка. На её величину оказывало влияние значение LIBOR. В установленный срок клиент должен был возвращать финансовой организации заемные средства в виде процентов.

- Образовалась ситуация, которая характеризовалась получением подобных кредитов на жилье лицами с целью дальнейшей перепродажи недвижимости. Эти люди даже и не собирались возвращать кредитные средства.

Причины и последствия финансовых кризисов

Основные причины финансовых кризисов делятся на внутренние и внешние К внутренним причинам мировое экономическое собщество относит:

- нестабильность банковской системы стран;

- нарастание доли сомнительных кредитов;

- усиление инфляции;

- завышенный валютный курс;

- высокие темпы девальвации валюты;

- рост дефицита государственного бюджета и государственного долга;

- рост дефицита платежного баланса;

- долларизация экономики;

- нарастание количества высокорискованных ценных бумаг, особенно деривативов на фондовом рынке.

Внешними причинами финансовых кризисов являются:

- неконтролируемое движение международного спекулятивного капитала;

- валютные войны;

- изменения международной конкурентоспособности стран.

Внутренняя и внешняя социально-экономическая среда является очень индивидуальным фактором и имеет конкретные признаки для каждой страны. Именно поэтому эти причины достаточное трудно выделить и спрогнозировать. Вызвать финансовые кризисы также могут и субъективные факторы – ошибки в экономической политике правительства, а также нерациональные ожидания бизнеса.

В общем финансовые кризисы вызывают:

- рост процентных ставок, что делает проекты более рискованными;

- рост неопределенности на финансовых рынках в результате крушения финансовых институтов, рецессий, политической нестабильности, что затрудняет для кредитора выбор надежного заемщика;

- влияние рынков активов на состояние балансов (сокращение чистой стоимости в результате краха на фондовом рынке побуждает компании совершать сделки с повышенным риском), что увеличивает моральный риск для кредитора;

- банковскую панику.

Последствия финансовых кризисов заметны во всей финансовой системе страны:

- в финансовом секторе и на финансовых рынках – с резким ростом процента, доли проблемных банков и небанковских финансовых институтов, долгов, все увеличиваются; существенное сокращении кредитов, предоставленных экономике и домашним хозяйствам; цепных банкротствах; переходе к убыточной модели банковской и другой финансовой деятельности; преобладании спекулятивной финансовой деятельности над инвестиционной; масштабном падении курсов ценных бумаг; задержке расчетов с нарастающим коллапсом платежной системы; возникновении массовых убытков на рынке деривативов; неликвидности финансовых рынков и финансовых институтов с эффектом “домино”; банковской панике;

- в международных финансах – в неконтролируемом падении курса национальной валюты; массовое бегство капиталов из страны; неуправляемом наращивании внешнего долга и просроченных платежей государства и коммерческих организаций; переносе системного риска на международный рынок и финансовые рынки других стран;

- в сфере денежного обращения – в резком неуправляемом росте цен с переходом в хроническую инфляцию; побега от национальной валюты, стремительном внедрении во внутренней оборот твердой иностранной валюты, массовом появлении денежных суррогатов;

- в сфере государственных финансов – в резком падении величины золотовалютных резервов и государственных стабилизационных фондов; возникновении дефицита или обострении привнесенной кризисом дефицитности бюджета; быстрому сокращении сбора налогов; падении бюджетного финансирования государственных расходов неуправляемом наращивании внутреннего государственного долга.

Экономисты разработали различные теории возникновения и предотвращения появления финансовых кризисов. Однако, между ними не удается достичь консенсуса, и финансовые кризисы все еще случаются по всему миру.

↑ Последствия для мировой финансовой системы

- Национализация ипотечных агентств и средств;

- Банкротами стали многие крупные банки, которые, например, в США были «столпами» системы;

- Национализация страховых компаний;

- Началась экономическая рецессия, которая является самой масштабной за последние десятилетия. Тем более, что это явление постоянно усиливалось из-за сокращения объемов мировой торговли;

- Сокращение производства до 1,5% (показатель средний), хотя оживление выпуска продукции будет происходить в странах с развитой экономикой;

- Падение деловой активности, которая отрицательно сказалась на международной торговли, заморозив ее. Следствиями этого процесса стало падение цен на товары, рост цен на сырье, разработка и реализации в странах мира политики протекционизма;

- Начался кризис ликвидности многих мировых банков;

- Разорение многих банков;

- Увеличилась доля государственного регулирования в экономике;

- Девальвация доллара;

- Подрыв доверия к американской финансовой и экономической модели;

- Упали курсы национальных валют;

- Ограниченность финансовой интеграции стран, которые имели нестабильную экономику, в мировую систему;

- Появление протестных движений во многих странах арабского Востока, Африки и Азии;

- Увеличение политической нестабильности;

- Валютные войны;

- Разработка различных программ поддержки и восстановления национальных экономик.

В целом, экономический и финансовый кризис был очень масштабным для всех стран мира, последствия которого эксперты и аналитики оценивают до этих пор. Уменьшение капитализации, банкротство банков, убытки от коммерции и деловой занятости, увеличение количества проблемных кредитов, инфляция и безработица – то, с чем столкнулись большинство стран. Тенденции экономического развития, которые наблюдаются в национальных экономиках, говорят о том, что они являются производных кризисных процессов.

Мировой экономический кризис и Россия

От кризиса 2008 в России первыми пострадали кредитно-финансовые организации Связь-банк и «КИТ Финанс». Владельцы первого были вынуждены продать 98% акций Внешэкономбанку, руководители второго — взять 22,5 миллиарда рублей кредита у Газпромбанка.

Только за сентябрь 2008 года на 54 млрд руб. (1,2%) уменьшились остатки на депозитных счетах физлиц в 50 крупнейших банковских организациях. Бегство вкладчиков обернулось банкротством нескольких банков, а многие другие преодолели кризис ликвидности только благодаря поддержке государства.

Финансовый кризис сильнейшим образом ударил по реальному сектору экономики, приведя к снижению на три четверти капитализации российских компаний за сентябрь-ноябрь 2008. Номинированный в долларах индекс РТС просел более, чем на 80%, т.е. заметно выше американского показателя. Оказавшись на пороге краха, предприятия были вынуждены снижать зарплаты и увольнять работников.

Также мировой экономический кризис привел к падению нефтяных цен до $61 за баррель со $147 — при том, что Россия принадлежит к крупным экспортерам, это оказалось вторым существенным ударом. В итоге темпы роста экономики РФ значительно сократились, а с ними и государственные проекты по строительству и развитию инфраструктуры.

Российские золотовалютные резервы «подтаяли» на 25%. Финансовый сектор страны и экономику России выручило наличие толстенной «кубышки» с запасами — ФНБ и Резервного фонда.

Последствия кризиса 2008 года для мировой экономики

Мировая экономика время от времени подвергается и взлетам, и падениям. Встречаются в истории события, которые меняют направление экономической жизни. Финансовый кризис 2008 года полностью перевернул состояние мировой экономики. Если смотреть на ситуацию глобально, мировое хозяйство после хаоса стало более равномерным. Заработные платы в индустриальных странах, которые были понижены в период депрессии, практически полностью восстановились. Это позволило в свое время реабилитировать развитие мировой промышленности в капиталистических государствах. Значительный подъем был замечен в странах, которые только начинают развиваться. Для них мировая депрессия стала уникальной возможностью реализовать свой потенциал на мировом рынке. Не имеющим прямой зависимости от фондовых бирж и курса доллара, малоразвитым государствам не пришлось бороться с ситуацией. Они направили свои силы на собственное развитие и процветание.

Центры накопления остались в США, ЕС и в Великобритании, что повлекло за собой промышленный подъем. Технологическая составляющая стала улучшаться, что продолжается и сегодня. Многие страны пересмотрели свою политику, что позволило выстраивать надежную экономику на будущее. Для некоторых государств, кризис имел весьма впечатляющие положительные последствия. К примеру, страны, которым было обрезано внешнее финансирование в связи с ситуацией в мире, получили возможность реабилитировать внутреннюю экономическую деятельность. Оставшись без материального снабжения извне, правительству пришлось вливать остатки бюджета во внутренние отрасли, без которых невозможно обеспечить минимальный комфорт уровня жизни граждан. Таким образом, направления экономики, которые ранее оставались вне зоны влияния, сегодня преобразились.

Как сложится ситуация в 2015 году, пока остается загадкой. Некоторые экономисты убеждены, что сегодняшняя ситуация в мире — это некий отголосок кризиса 2008 года, одно из красочных, но распустившихся во всей красе последствий мировой депрессии. Ситуация напоминает кризис 2008 года. Причины сходятся:

- падение стоимости барреля нефти;

- перепроизводство;

- увеличение уровня безработицы в мире;

- катастрофическое снижение ликвидности рубля;

- неординарное падение с гэпами индексов Доу Джонса и S&P.

По словам аналитиков, ситуация будет и дальше усугубляться.

Крах крупнейших инвестиционных банков США

Вечерняя суета около здания штаб-квартиры Lehman Brothers 15 сентября 2008 года, когда банк подал в нью-йоркский суд заявление о своём банкротстве

| год | на дату | с начала года | с 2007 года |

|---|---|---|---|

| 3 | 3 | ||

| 25 | 28 | ||

| 25 мая | 36 | 64 | |

| 25 июля | 64 | 92 | |

| 1 августа | 69 | 97 | |

| 29 августа | 84 | 109 | |

| 3 октября | 98 | 123 | |

| 23 октября | 106 | 131 | |

| 14 ноября | 123 | 148 | |

| 6 декабря | 130 | 155 | |

| 31 декабря | 140 | 165 | |

| 23 января | 5 | 170 | |

| 24 февраля | 20 | 190 | |

| 8 мая | 68 | 233 | |

| 26 июля | 100 | 265 | |

| 29 ноября | 153 | 318 | |

| 30 декабря | 157 | 322 | |

| 5 февраля | 14 | 336 | |

| 19 февраля | 20 | 342 | |

| 26 марта | 26 | 348 | |

| 9 июля | 51 | 373 | |

| 6 августа | 63 | 385 | |

| 1 октября | 74 | 396 | |

| 27 апреля | 21 | 460 | |

| 20 октября | 46 | 485 |

Толпа ожидающих вкладчиков у одного из отделений банка Northern Rock 15 сентября 2007 года. Клиенты в массовом порядке изымали сбережения со своих счетов

В августе 2007 года банк Bear Stearns оказался в центре кризиса ипотечного кредитования. На то время он являлся пятым по величине инвестиционным банком США. В результате два хедж-фонда под его управлением потеряли на инвестициях в ипотечные облигации почти все деньги клиентов ($1,6 млрд), что вызвало панику на фондовом рынке. 14 марта 2008 года фирма объявила, что нуждается в срочном финансировании для исполнения обязательств по выплатам из-за продолжающегося в стране кредитного кризиса. Федеральная резервная система США и банк JPMorgan Chase согласились выделить дополнительное финансирование. Сразу после этой новости акции банка упали на 47 %.

15 сентября 2008 года о своём банкротстве объявил банк Lehman Brothers — один из крупнейших банков США.

Заместитель главы Нацбанка Украины, д. э. н. Савченко А. В. отмечал, что «Lehman Brothers… был самым сильным игроком на рынке кредитных дефолтных свопов. Потеряв страховки на свои инвестиции, американские инвесторы в спешном порядке начали закрывать позиции на развивающихся рынках и уходить в доллар».

Банкротство Lehman Brothers вызвало сомнения в возможности выплат страховых компаний, страхующих от рисков банкротства кредитуемых (CDS), что привело к кризису самого инструмента CDS и резкому увеличению рисков страхования. Это стало причиной кризиса доверия между банками и резкого роста ставок кредитования, что особенно сильно сказалось на развивающихся кредитных рынках, в том числе Украины и России.

Спред LIBOR-OIS (показывающий разницу между ставкой LIBOR и фьючерсом на официальную ставку Центробанка — свидетельство доступности денег на межбанковском рынке) в конце сентября 2008 года для долларовых кредитов превысил 200 базисных пунктов, а в начале октября — 250.

«Пять ведущих инвестиционных банков США прекратили своё существование в прежнем качестве: Bear Stearns был перепродан, Lehman Brothers обанкротился, Merrill Lynch перепродан, Goldman Sachs и Morgan Stanley сменили свою вывеску, перестали быть инвестиционными банками в связи с особыми рисками и необходимостью получить дополнительную поддержку Федеральной резервной системы».

Предпосылки

Кризис 2008 года, как и любое другое значимое явление, имел определённые причины и истоки. Эксперты выделяют несколько весомых предпосылок, которые спровоцировали крах мировой финансовой системы.

В этом сыграла роль общая цикличность экономического развития. Колебания – это нормально. Но экономические спады обычно сменяются подъёмами. Следовательно, циклы носят периодичный характер. Но кризис 2008 года повлёк стремительное падение экономики. По масштабам его сравнивают с Великой депрессией 1930-х годов. Мировая торговля сократилась на рекордные десять процентов! Восстановление стало наблюдаться лишь в 2011-м. И до сих пор мировая торговля значительно отстаёт от докризисных темпов роста.

Также к предпосылкам относятся дисбалансы движения капиталов и международной торговли. А ещё перегрев кредитного рынка, при котором темпы экономического роста становятся неподконтрольными, поглощают государственные и частные ресурсы, что в итоге заканчивается рецессией. Но в 2008 году это завершилось ипотечным кризисом. Он стал результатом кредитной экспансии, происходившей в период 1980-2000 гг.

Последствия «великой рецессии»

Выход из кризиса 2008-го повлиял на формирование нового уклада мировой экономики. Хозяйство стало более упорядоченным и равномерным. Плюсом стало то, что ценность труда в индустриальных странах повысилась, соответственно и денежное вознаграждение тоже. Подъем экономики был отмечен в развивающихся странах. Они получили уникальную возможность конкурировать с другими крупными игроками на мировой арене. Особенно легко после кризиса 2008 г. было тем государствам, которые не зависели от фондовых бирж и курса мировой валюты. Они в этот период направляли все силы на развитие внутреннего потенциала.

Стал наблюдаться подъем промышленного сектора. Правительства многих государств пересмотрели направления деятельности и приоритеты во внутренней и внешней политике. Теперь к экономике стали относиться более ответственно, применялись новые подходы. Так как финансовая сфера некоторых держав оказалась без материальной поддержки извне, то власти были вынуждены мобилизовать собственные внутригосударственные ресурсы. Многим государствам такая финансовая экстремальная ситуация только дала толчок для дальнейшего развития, так как властям пришлось вкладывать бюджетные средства во внутренние отрасли, что, конечно, в дальнейшей перспективе пошло только на пользу. Результатом подобных ситуаций стало улучшение качества жизни населения и самостоятельность экономики.

Финансовый кризис 2008 года в разных странах мира

Основные характеристики кризиса и его последствия имеют общий характер для каждого государства мира. При этом существуют еще и важные отличия, которые свойственны для каждой страны. К примеру, в 9 из 25 стран мира было зафиксировано резкое повышение ВВП. В Китае показатель вырос на 8,7%, а в Индии — на 1,7%. Если рассматривать постсоветсткие страны, то ВВП осталось на прежнем уровне в Азербайджане и в Белорусии, в Казахстане и в Кыргызстане

Всемирный банк акцентировал внимание на том, что кризис 2008 года привел к общему падению ВВП в 2009 год на 2,2% по миру. Для развитых государств этот показатель составил 3,3%

В развивающихся странах и государствах с формирующимися рынками был замечен не спад, а рост, пусть и не большой, всего 1,2%.

Глубина падения ВВП существенно отличалась в зависимости от страны. Самый большой удар пришелся на Украину (падение составило 15,2%) и на Россию (7,9%). Это стало причиной снижения общей конкурентоспособности стран на мировом рынке. Украина и Россия, которые надеялись на саморегулирующиеся силы рынка, подверглись более тяжелым последствиям социально-экономического характера. Государства, которые предпочли сохранить либо командные, либо сильные позиции в экономике, перенесли «экономический хаос» легко. Это Китай и Индия, Бразилия и Беларусь, Польша. Кризис 2008 года хоть и наложил определенный отпечаток на каждую из стран мира, но везде он имел свою силу и индивидуальную структуру.